本記事は広告を含みます(令和5年3月28日内閣府告示第19号を受け、不当景品類及び不当表示防止法(昭和三十七年法律第百三十四号)に基づく表記)が、全て実体験に基づく内容です。

自分に万が一のことがあった際、残された家族に迷惑をかけないためにも相続についてしっかりと準備をしておくことは大切です。

特にお金に関することは家族であっても言いにくい場合もあるので、しっかりと対策をしてあげることが家族のためになりますね。

相続税が自分に関係あるのか、もしあるなら一体どれくらいかかるのか、気になっている方はぜひ参考にしてみてくださ~い♪相続税計算の概要については以下の記事で解説していますので、まずはこちらをご覧ください。

-

-

相続税は意外と身近!かかるのはいくらから?基礎知識を理解しよう

続きを見る

目次(クリック可)

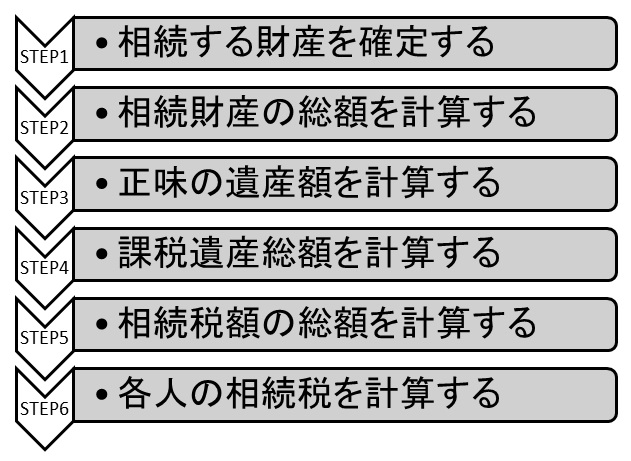

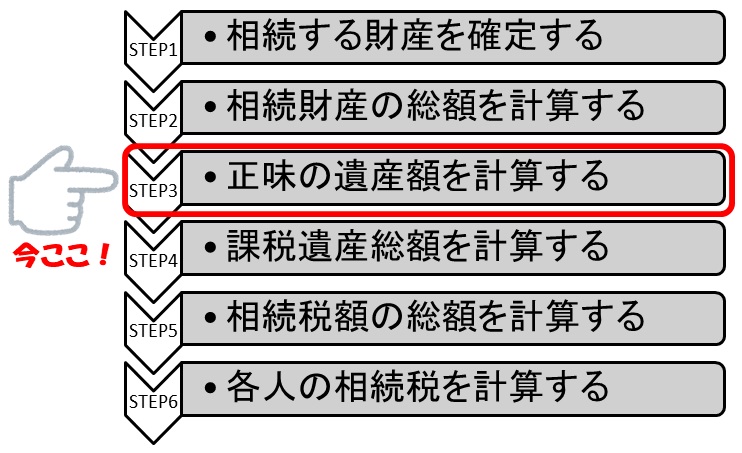

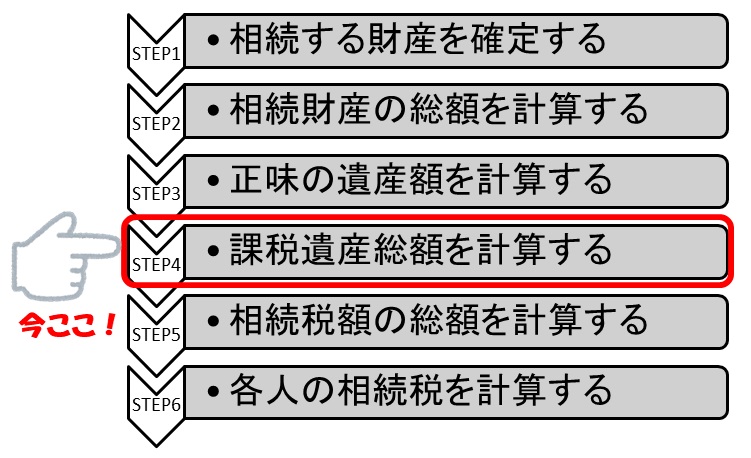

相続税を計算する流れ

相続税を計算するというと、とても難しく税理士などの専門家でなければ出来ないと思ってしまう方も多いですが、そんな事はありません。

もちろん正確な金額を算出するには専門家でなければ難しい場合もありますが、大まかな金額を掴むだけであれば初めての方でも可能です。

まずは、相続税を計算する際の流れから見ていきましょう。以下が大まかな流れです。

まずは相続財産を調べよう

それでは早速相続税の計算シミュレーションを行っていきますが、相続税を計算するための第一歩は保有している財産を確認することです。

どのような財産を保有していたかを知らなければ、相続税の計算が出来ないどころか相続手続きも全く進みません。

一言で相続財産と言っても様々な種類がありますが、相続税の計算のために確認しておく財産にはどのようなものがあるでしょうか。

相続財産の種類は預貯金や不動産だけではない

相続財産と言えば、預貯金などの金融資産や不動産をイメージしやすいですよね。実はそれ以外にも対象となる財産には下記のようなものがあります。

- 株式などの有価証券類

- 借地権などの権利

- 自動車や宝石、骨董品などの動産

- 損害賠償請求権などの権利

- 賃貸人などの権利

このように故人が保有していた経済的にプラスのある物や権利が相続財産に含まれます。

しかし、見落としがちなのが以下のようなマイナスの財産です。

- 借金

- 滞納している家賃等

- 未納の税金

故人が返済義務を負っていた借入金や税金なども相続財産の対象となり、これらはマイナスの財産と言われます。つまり相続財産とは資産だけでなく借金も含めて故人が保有していた資産や権利のことですね。マイナス財産については後述の債務控除で差し引くことができます。

保険金などは相続財産とみなされる

相続財産以外にも、相続財産として相続税の対象とされる財産があります。これらは本来の相続財産ではないものの、相続をきっかけに受け取る財産のため「みなし相続財産」と言われます。

具体的には以下の2つですね。

- 死亡保険金

- 死亡退職金

また上記のみなし相続以外にも、相続税の課税対象となる財産があります。どのような財産かと言うと、相続が起きる7年以内の生前贈与や、相続時精算課税制度などの贈与財産です。

生前贈与についてはこちらの記事中でも詳しく解説をしていますのでぜひ合わせてお読みください。

-

-

生前贈与機能付き終身保険のメリット・デメリットは?相続対策に有効な理由

続きを見る

ここまでの説明をまとめると、相続税の対象となる財産には大きく3種類あり、これらを把握することが相続税の計算の第一歩ですね。

- 本来の相続財産

- みなし相続財産:生命保険金・死亡退職金など

- 生前贈与や相続時精算課税制度による贈与財産

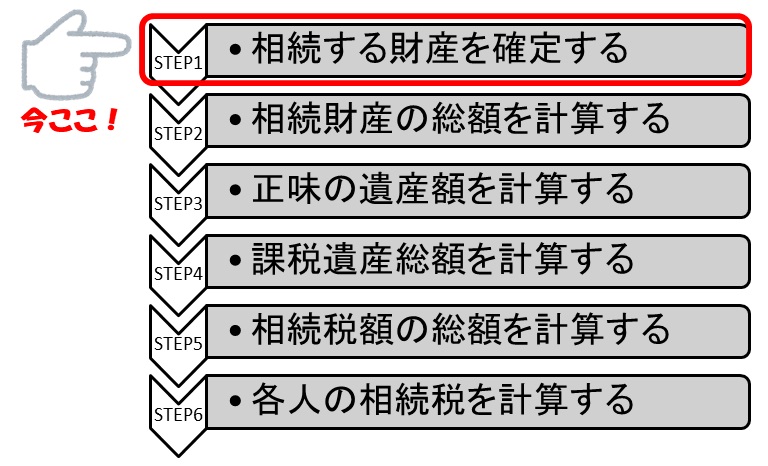

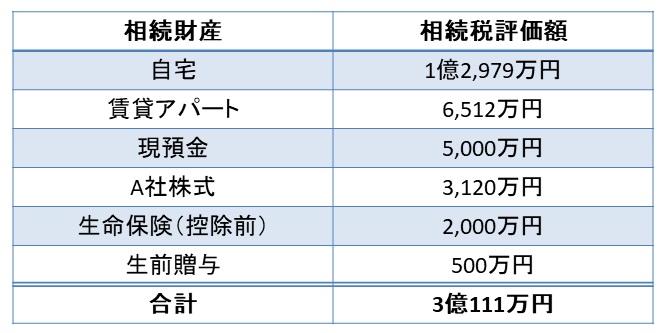

今回のシミュレーションのケース

相続財産の確定ができたら、次は「課税対象となる財産の価額」の計算に入って行きます!今回のシミュレーションでは以下のケースを考えていきましょう。

夫婦と子供2人という家庭で、不動産は自宅と賃貸アパートを保有しており、その他の金融資産という設定です。

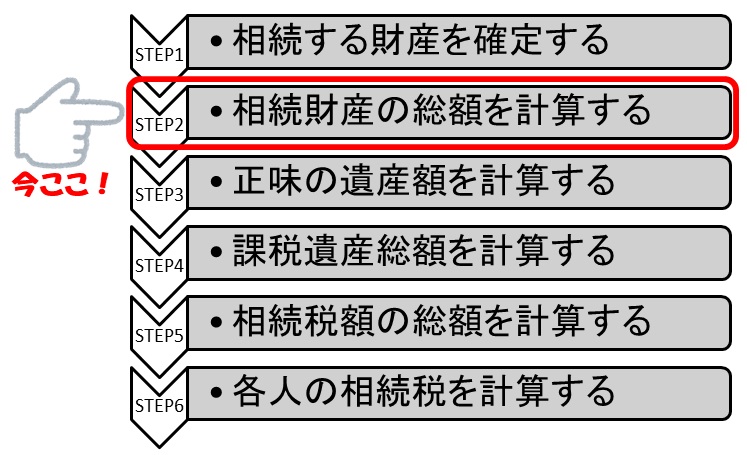

課税対象となる財産の価額を計算する:相続税評価額

「課税対象となる財産の価額」を計算するに当たっては、それぞれの資産の評価額を計算していく必要があります。

現金は一番分かりやすいですよね。5,000万円の現金はそのまま評価額も5,000万円ですから。

評価方法は資産の種類によって様々あって、相続税の計算の際に使う評価額を相続税評価額と言います。まずは相続財産の中でも大きな割合を占める不動産の相続税評価額を見ていきましょう。

不動産:路線価と固定資産評価額が基本

不動産の相続税評価額は、基本的には以下を用います。

- 土地=路線価

- 建物=固定資産税評価額

今回のシミュレーションでは東京都杉並区に一戸建ての自宅を保有しているので、まず土地の評価額の基本となる路線価から調べていきましょう。

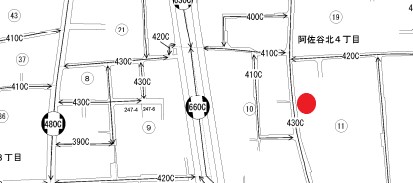

土地の路線価は国税庁のホームページから調べることができます。調べたい住所を辿って行くと、下記のような路線価図に辿り着けます。

赤色の●印が自宅だとすると、土地の路線価は前面の道路に記載してある「430」です。

路線価図に記載されている価格の単位は千円なので、430千円、つまり43万円ですね。数字の後に記載してあるアルファベット(上記ではC)は借地権割合を表しており、後ほど説明します。

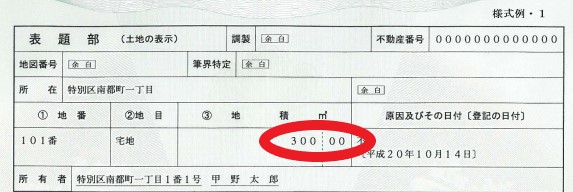

また、この価格は土地の㎡単価(坪ではありません)なので、43万円×土地の㎡で算出することができます。土地の㎡の広さを確認するには、謄本や固定資産税明細などで確認してみましょう。

上記であればこの土地の相続税評価額は、43万円×300㎡=1億2,900万円と計算できました!

続いて建物の相続税評価額を計算してみましょう。

建物は固定資産税評価額がそのまま相続税評価額とイコールです。固定資産税評価額は毎年送られてくる固定資産税の納付書に記載されていますね。

上記の表では792千円が建物の固定資産税評価額です。

つまり自宅の相続税評価額としては下記のように計算されます!

相続税評価額:土地1億2,900万円+建物79万円=1億2,979万円

賃貸アパートは評価額が低くなる

今回のケースでは自宅不動産以外にも賃貸アパートを保有しているので、そちらも計算していきましょう。

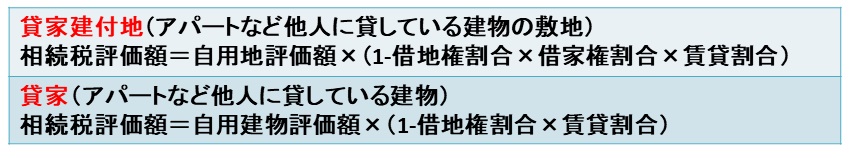

他人に賃貸している物件の相続税の評価方法は、以下の通りです。今回は賃貸割合100%とします。

自用地評価額とは、先ほど紹介した自宅の計算方法での評価額と同じです。

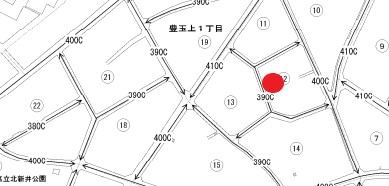

それでは練馬区に保有している賃貸アパートの相続税評価額を計算してみましょう。下記が賃貸アパートの路線価図での所在地ですね。

この土地の地積が200㎡とすると、自用地評価額は390千円×200㎡=78,000千円(7,800万円)と計算できます。しかしこの土地は賃貸アパートの敷地なので、貸家建付地として評価します。

そうすると計算する際に必要になるのが、「借地権割合」と「借家権割合」です。借地権割合は路線価図で調べる事が可能で、前面路線価の「390C」と記載がある内の「C」が借地権割合を表しています。

路線価図を見ると、必ず表の上部に下記のような記載があります。

| 記号 | 借地権割合 |

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

これは記号毎の借地権割合を表しており、路線価のある土地は必ず上記のように借地権割合が定められています。今回の土地では「390C」ですので、借地権割合は70%ですね。

続いては借家権割合ですが、借家権割合は全国一律で30%と決められています。上記を踏まえて練馬の賃貸アパートの土地の相続税評価額は下記のように計算されます(今回は賃貸割合100%としています)。

相続税評価額:7,800万円(自用地評価額)×(1-70%×30%×100%)=6,162万円

同様に建物の評価額も計算していきましょう。この建物の賃貸アパートの固定資産税評価額が500万円とすると、相続税評価額は以下のように計算されます。

相続税評価額:500万円(自用建物評価額)×(1-30%×100%)=350万円

土地と同様に、建物も賃貸している物件の方が評価額は安くなります。練馬区に保有している賃貸アパートの相続税評価額としては、土地6,162万円+建物350万円=6,512万円と計算できました!

これでようやく不動産の相続税評価額の計算が終わりです。

今回のケースでは不動産の評価額としては、

- 自宅評価額:1億2,979万円+

- 賃貸アパート評価額:6,512万円 = 1億9,491万円

と計算されます。

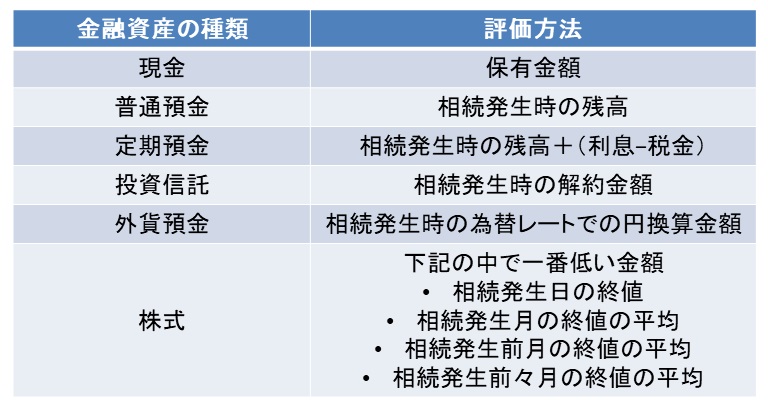

金融資産:種類によって評価方法が異なる

金融資産の相続税評価額は種類によって異なりますが、代表的な資産の評価方法は下記の通りです。

今回のケースでは保有している資産は現預金と株式のみです。

上記の表の通り現預金は保有残高がそのまま相続税評価額になるので、今回のケースでは5,000万円ですね。簡単!

続いて株式の評価方法を見ていきましょう。

預金や投資信託、外貨預金などは基本的には相続発生時の時価で計算されますが、株式の場合は違います。

相続発生時だけでなく、近い時期のいくつかの価格から一番低い金額、つまり相続税の金額が安くなる価格を選択することができます。

今回のケースでは故人はA社の株式を保有しており、相続発生時近辺のA社株価は下記の通りでした。

株価が低い方が相続財産の価格は低くなり、相続税の金額は安くなるので納税者からすれば、できるだけ低い株価を選択する方が有利!!

上記のようなケースでは株価は10,400円を選択できるので、A社株式の相続税評価額は以下のように計算されます。

相続税評価額:10,400円×3,000株=3,120万円

不動産ほどの圧縮効果はありませんが、現預金と比べると相場次第で多少は相続税額を圧縮できる可能性があるのが株式の特徴です。

今回のシミュレーションでの金融資産の相続税評価額は、

- 現預金5,000万円+

- A社株式3,120万円 = 8,120万円

です!

その他の相続税評価額

ここまで紹介してきた現預金や株式、不動産などの資産だけでなく、相続財産には「みなし相続財産」や「生前贈与」なども含まれましたよね。

「課税対象となる財産の価額」を計算する際にこれらの財産の存在はかかせないので、しっかりと押さえておく必要があります。

みなし相続財産の代表的なものが生命保険金や死亡退職金で、相続で受け継ぐ財産とは違いますが、相続をきっかけに受け取る財産なので相続税の対象とされています。

-

-

生命保険が相続税の対策に有利な理由を分かりやすく解説|争族対策にも!?

続きを見る

今回のシミュレーションでは生命保険金が2,000万円としていますが、そのままの金額が相続税の課税対象になる訳ではありません。生命保険には以下のような非課税枠があるためです(後述の非課税財産分)。

死亡保険金の非課税財産:500万円×法定相続人の数

今回のシミュレーションでは法定相続人は配偶者・長男・長女の3人なので、非課税財産は500万円×3人=1,500万円ですね。

また、相続発生7年以内の贈与や相続時精算課税制度を使って贈与されたものも相続財産に含まれる資産です。これらの内容についてはこちらの記事でもう少し詳しく解説をしているので、気になる方はぜひ参考にして下さい。

-

-

生前贈与の特例制度を活用して相続税を節税する方法と注意点

続きを見る

今回のケースでは2年前に長女に500万円を贈与(贈与税49万円支払い済)していますので、この500万円が相続財産に加算されます。

贈与税を払っているのに相続税も払ってしまうと二重に税金を支払ってしまいます。

そのため贈与の際に支払った贈与税49万円については、相続税額から控除することができるので、計算の際には忘れないようにしましょう。

長かったですが、ここまでの計算で課税対象となる財産の価額が下記のように計算できました!!

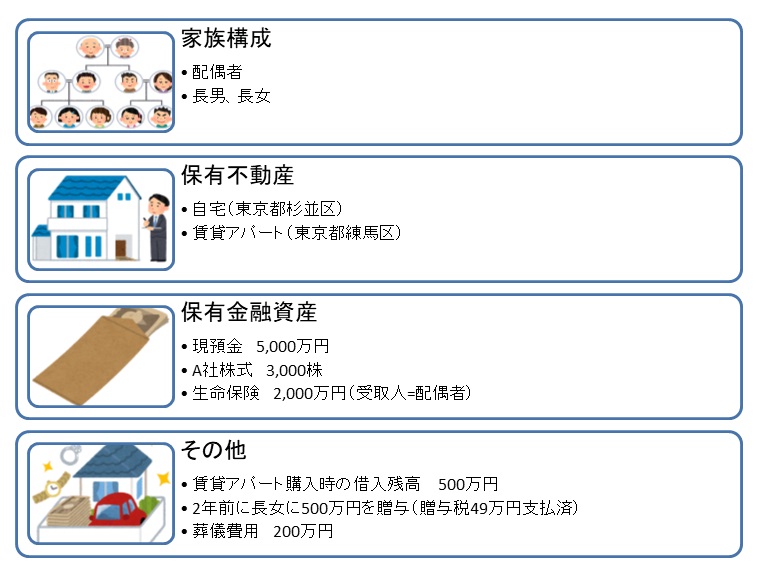

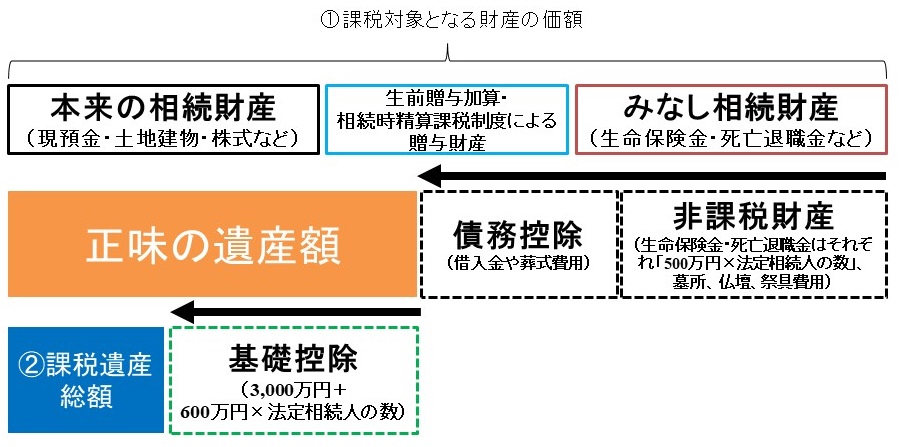

正味の遺産額を計算する

課税対象となる財産の価額が計算できたら、次は正味の遺産額を計算していきましょう。

正味の遺産額は先ほど計算した課税対象となる財産の価額から、生命保険の非課税枠(非課税財産:500万円×法定相続人の数)などを差し引いて算出します。

今回のケースでは、賃貸用アパートの借入金500万円と葬儀費用200万円が債務控除に該当しますね。また、既に説明をしたように生命保険の非課税枠1,500万円も控除することが可能です!控除額は合計で2,200万円に。

よって、正味の遺産額は下記のように計算できます。

正味の遺産額:3億111万円−2,200万円=2億8,111万円

課税遺産総額を計算する

正味の遺産総額が計算できたら、相続税額を計算するための基準になる課税遺産総額を算出しましょう。

課税遺産総額の計算は簡単で、下記のように正味の遺産総額から基礎控除を差し引いて算出します。基礎控除と法定相続人については以下の記事で解説しています♪

-

-

相続税は意外と身近!かかるのはいくらから?基礎知識を理解しよう

続きを見る

今回の基礎控除は、3,000万円+(600万円×3人)=4,800万円ですので、課税遺産総額としては下記のように計算できますね。

課税遺産総額:2億8,111万円−4,800万円=2億3,311万円

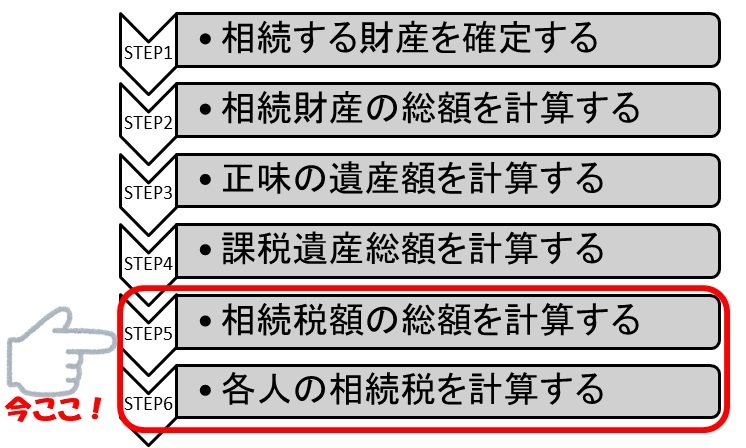

相続税を計算する

いよいよ相続税額の計算を行っていきましょう。

所得税など他の税金と違って、相続税の計算は2段階に分けて計算をします。まずは相続税額の総額を計算して、次に相続人毎の相続税を計算する流れです。

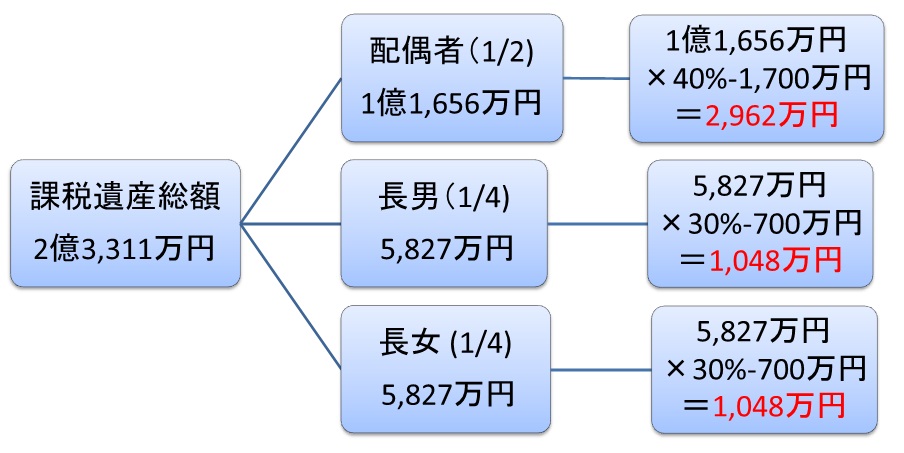

相続税の総額を計算する

まず相続税の総額から計算をしていきましょう。

相続税の総額は、課税遺産総額を法定相続人が法定相続割合通りに相続したものと仮定して、それぞれの相続税額を算出します。

今回のケースだと法定相続割合は、配偶者1/2・長男1/4・長女1/4です。

それぞれの法定相続割合に応じて課税価格を算出して、下記の相続税率を掛けて税額を算出します。

国税庁:No.4155 相続税の税率

この税率に基づいて、それぞれの相続税額を計算すると下記のように計算できますね。

今回の相続税の総額は、各人の相続税の合計金額5,058万円と計算できました!

各人の相続税を計算する

相続税の総額が出来たら、次は実際の相続割合に応じて相続税の総額を按分していきます。

実際の相続では、例えば自宅は配偶者、賃貸アパートは長男、株式は長女というように資産毎に分けていき、それぞれの相続財産を決めていきます。

しかし今回のケースではシミュレーションを分かりやすくするために、下記の金額で相続をしたと仮定しましょう。

- 配偶者:1億311万円(44%)

- 長男:8,000万円(34%)

- 長女:5,000万円(22%)

それぞれの相続割合に応じて、相続税の総額5,058万円を按分すると下記のようになります。

相続税の計算は、まだこれで終わりではありません。

相続税の中でも、配偶者が受け取った財産には下記のような配偶者控除が適用されます。これは忘れてはいけませんね。

相続税の配偶者控除

正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度

- 1億6,000万円

- 配偶者の法定相続分相当額

少し分かりにくいですが配偶者は1億6,000万円までは相続税がかからず、さらに1億6,000万円を超えても法定相続分までは相続税がかかりません。今回のケースでは、配偶者の相続価格は1億6,000万円以下なので配偶者の相続税は0円に!!!

また長女は贈与を受けた際に贈与税49万円を支払っているので、こちらの税額分も相続税から差し引くことができます。

以上を踏まえると、今回のケースでは最終的なそれぞれの相続税額は下記のように計算できました。

- 配偶者:0円

- 長男:1,720万円

- 長女:1,064万円(1,113万円-贈与税49万円)

相続税額計算の基礎知識のまとめ

相続税の計算は一見とても複雑に見えますが、一度流れを理解してしまえばそう難しくはありません。

また「課税遺産総額」や「法定相続割合」などの普段聞きなれない言葉も、内容を理解してしまえば簡単です。

今回の記事のように順番に計算をしていけば、正確な税額でなくともおおよその相続税額を知る事ができます。

今回の記事を参考にして、元気な内に一度自分の相続税がどれくらいかかるか計算しておくことも、家族のためになるでしょう。

相続対策も要チェック!

-

-

生命保険が相続税の対策に有利な理由を分かりやすく解説|争族対策にも!?

続きを見る

-

-

生前贈与機能付き終身保険のメリット・デメリットは?相続対策に有効な理由

続きを見る

-

-

生前贈与の特例制度を活用して相続税を節税する方法と注意点

続きを見る

-

-

相続対策で不動産・賃貸マンション購入は王道!節税の仕組みと計算方法を解説

続きを見る

相続が心配ならすぐに税理士に依頼しよう

相続税、私はどれくらいかかるんだろう・・・

相続対策としての不動産や生命保険って難しいけどアリなの?

遺産分割協議書の作成、戸籍収集などの相続手続きが不安・・・

こんな悩みは税理士に解決して貰いましょう!税理士ドットコムなら全国の相続に強い税理士を無料で検索することが可能です。調べるだけなら全て無料のため、使わない手はありませんね。

税理士ドットコム公式サイト:https://www.zeiri4.com/