本記事は広告を含みます(令和5年3月28日内閣府告示第19号を受け、不当景品類及び不当表示防止法(昭和三十七年法律第百三十四号)に基づく表記)が、全て実体験に基づく内容です。

本記事では所得控除のうち「地震保険料控除」について解説していくで!

所得控除ってなんぞ!?ってキミは下の記事から読み進めていってや~!税金の計算について解説してるでな。

-

-

サラリーマンの節税の仕組みをFPが図解!所得控除と税額控除を使いこなそう

続きを見る

日本は地震大国やからな、家やマンションを購入した人はほとんど地震保険に加入してるんちゃうか??賃貸派の人はあんま加入してないかもしれんけどな。

今回は地震保険料控除の節税効果について解説していくで~。

地震保険料控除とは

地震保険料控除はその名の通り、地震保険に加入した際に支払う保険料が一定額控除される制度や。

元々、「損害保険料控除」ってのがあったんやけど、これは控除額が少なかったんよね。

んで日本での地震災害の多さから、政府が地震保険加入率を高めるためにより控除額の多い「地震保険料控除」ってのを新設したんや。これが2006年(平成18年)の税制改正やな。

この税制改正によってこれまでの損害保険料控除は廃止されたんやけど、今まで加入してた人にとっては不公平になるわな。

この不公平を無くすために経過措置としてある条件を満たす損害保険は「地震保険料控除」として認められることになったんや。それが「旧長期損害保険に係る経過措置」やな。

旧長期損害保険に係る経過措置

平成18年の税制改正で、平成19年分から損害保険料控除が廃止されたんやけど、これまで損害保険に加入していた人でも地震保険料控除を使えるようにしたんや。

ただし、経過措置やから、以下の要件を満たす損害保険料に限定されとる。

- 平成18年12月31日までに締結した契約(保険期間又は共済期間の始期が平成19年1月1日以後のものは除く)

- 満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約

- 平成19年1月1日以後にその損害保険契約等の変更をしていないもの

例としては積立型傷害保険、年金払積立傷害保険、積立型火災保険が該当するかな(保険会社によって呼び方は違う)。

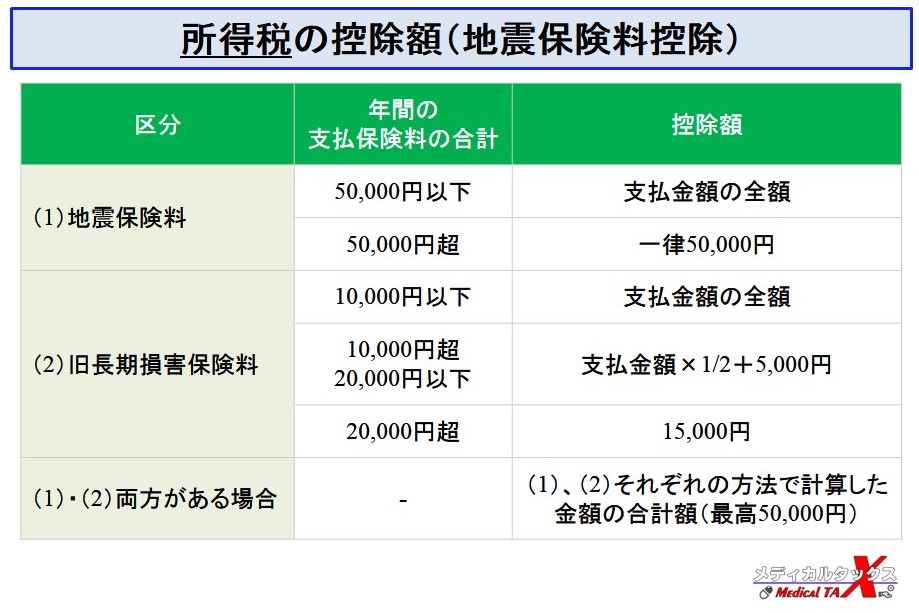

地震保険料控除の控除額:所得税と住民税

ほな次は地震保険料控除の所得控除額(所得税と住民税)について解説していくで。

控除額は

- 通常の地震保険料

- 経過措置の旧長期損害保険料

によってそれぞれ額が異なってるから注意が必要や。所得税と住民税の各控除額は以下の通りやで。

※引用:【東京都中央区役所】「生命保険料控除/地震保険料控除」

地震保険料と旧長期損害保険料、共に加入してる人はそれぞれの控除額を計算して合算することが可能や。ただし、上限(所得税は50,000円、住民税は25,000円)があるねんな。

あと保険料を一括(一時払い)してる場合、契約した保険期間で割った金額がその年の保険料として扱われるで。

例えば以下の地震保険の場合、その年の地震保険料は40,000円(200,000円÷5年)って計算や。

- 契約保険期間:5年

- 一時払いの保険料:200,000円

節税効果

上記の例で節税効果を試算してみよか。

その年に支払った地震保険料は40,000円ってことになるから、それをさっきの表に従って計算すると、所得税と住民税で使用できる控除額の合計は下のようになるで。

- 所得税:40,000円

- 住民税:20,000円

所得税の税率が10%(年収400〜600万円であれば、所得税率は10%であることが多い)の人やったら、

「40,000円×10%=4,000円」

と所得税が年間4,000円お得になるわけや!

また、住民税の税率は基本一律10%のため、

「20,000円×10%=2,000円」

と住民税が年間2,000円お得になるわけや!

まぁ微々たるもんでもしっかりと利用して税金を少なくせんとなっ!

もちろん、地震保険の保険金額や地域によっても保険料は変動するから、キミの加入してる地震保険で是非節税効果を試算してみてや~。

申告方法

地震保険料控除を利用するには下の2つの方法があるで。

- 年末調整

- 確定申告

雇われ薬剤師・看護師やと毎年11月頃に職場から年末調整の依頼があると思うから、そこで申告するのが一番楽やな!

ちなみに「申告=税金を取り戻すための手続き」ってイメージで捉えておけば大丈夫や。

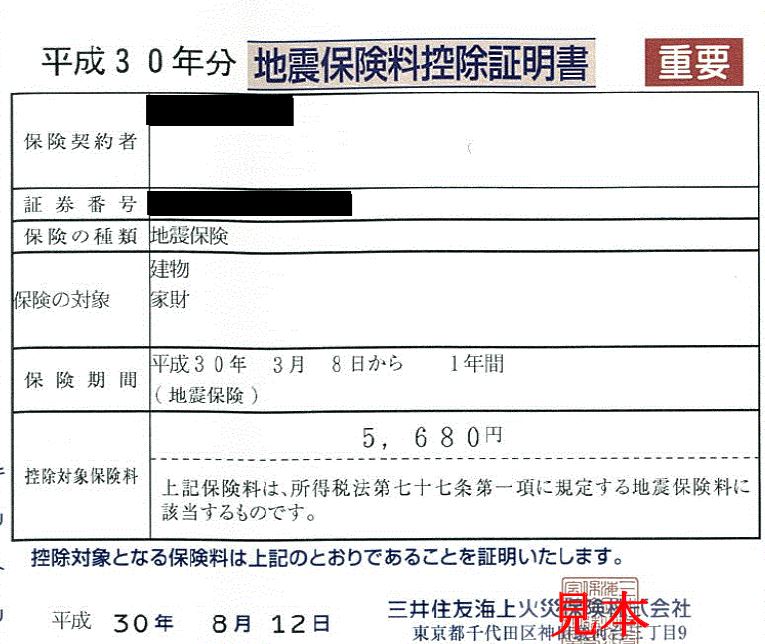

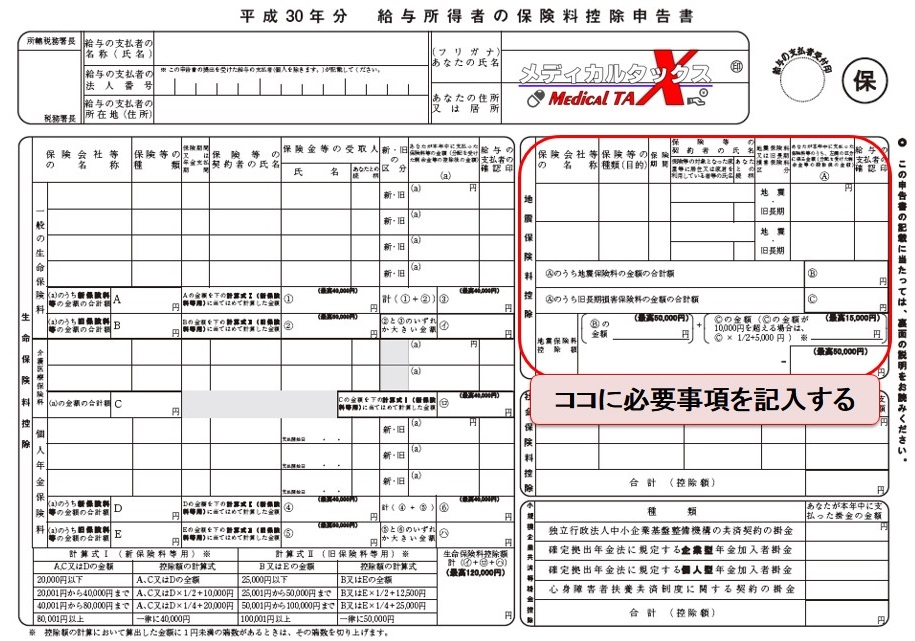

毎年10月~11月頃に「地震保険料控除証明書」ってのが保険会社から届くから、これと共に年末調整の「保険料控除申告書」に必要事項を記入して職場に提出したら完了やで。

年末調整の「保険料控除申告書」

-

-

【2024年版】確定申告はネットで作成して郵送で完了!税務署に行かなくてOK

続きを見る

まとめ

地震保険料控除とは

- 地震保険料と経過措置の旧長期損害保険料が対象

- 控除額上限は所得税で50,000円、住民税で25,000円

- 申告方法は年末調整か確定申告

節税効果はiDeCo程ではないけど、もしキミが地震保険に加入してるんやったら忘れずに年末調整で申告するんやで~。

あわせて読みたい

★生命保険料控除について解説

-

-

生命保険料控除(一般・介護・個人年金)の節税効果はどんなもんや?

続きを見る

★iDeCoについて解説

-

-

【図解】iDeCoの節税効果やメリット・デメリットについて解説するで!

続きを見る

★ふるさと納税について解説

-

-

ふるさと納税の理念や概要について解説!薬剤師・看護師の節税・節約にぴったり!

続きを見る

他の所得控除なんかも知りたければ以下の記事に一覧表載せてるから見てみてや~

-

-

所得控除と税額控除の一覧表|節税するならまずはコレから!

続きを見る

節税・保険に関して悩みがあれば無料でFPに相談!

貯蓄もできて節税もできる保険を調べたいけど・・・

なんとなく面倒。勧誘が嫌。あまり空いている時間が無い。

というあなたにぴったりな保険代理店があります!

【保険見直しラボ】という無料の訪問型保険相談サービスで、経験豊富なFPがあなたの自宅や指定場所にまで来てくれて個別相談ができます。(オンライン可)

保険と関係ないiDeCoやNISAや、相続対策のことも詳しいので、もし節税・投資や保険について色々勉強したいことがあれば何でも気軽に無料で相談可能ですよ。

保険見直しラボ【訪問型の保険代理店】

保険見直しラボの特徴!

- 訪問型保険代理店では日本トップクラス(全国70拠点以上)

- 保険商品の比較表が単純明快で分かりやすい

- WEBオンライン面談・相談も可能

- 利用者の満足度・おすすめしたい度が高い

- 強引な勧誘が全く無く、何度相談しても無料

-

-

保険見直しラボの口コミ・評判は?実体験に基づくメリット・デメリットを解説